作为 PCB 的一种重要类别, FPC 具有配线密度高、重量轻、厚度薄、可折叠弯曲、三维布线、散热快等其他类 型电路板无法比拟的优势,更符合下游行业中电子产品智能化、轻薄化和便携化发 展趋势,被广泛运用于现代电子产品。

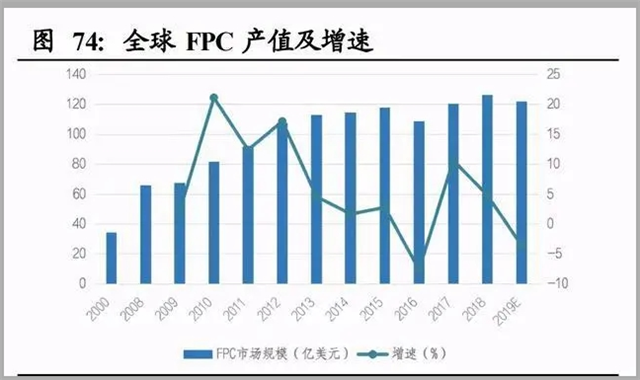

据 Prismark 统计,2008 年挠性线路板产值为 66 亿美元,到 2018 年,全球 FPC 产值达到 128 亿美元,CAGR 达到 6.8%。预 计 2022 年全球 FPC 产值为 149 亿美元,将实现 3.5%的 CAGR。目前,全球 FPC 产 值约占整个 PCB 行业产值近 20%,预计 2022 年全球 FPC 产值约占整个 PCB 行业 产值的 21.6%。

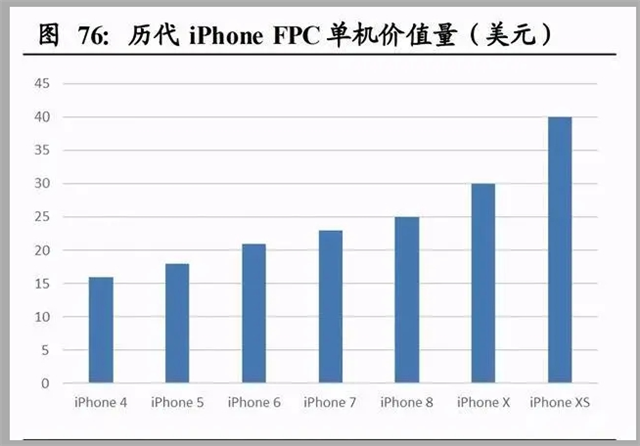

2017 年推出的 iPhone X 带来了零部件的全 面升级,例如 OLED 全面屏、True Depth 3D 摄像头、LCP 天线等,进一步引领 FPC 单机用量的提升。iPhone 4 中 FPC 单机用量仅为 10 片,而 iPhone XS 中 FPC 单机用 量已经增长到了 24 片;与此同时单机价值量也由 iPhone 4 的 16 美金增长到了 iPhone XS 的 40 美金。目前,iPhone 中 FPC 的应用范围包括:摄像头模组、听筒、麦克风、 侧键、音量键、扬声器、马达(taptic engine)、无线充电、天线、电池、Lighting 接 口、屏幕模组、触控模组等。

从 FPC 单机用量对比上可以发现,华为、OPPO、Google、 Vivo 和三星旗舰机 FPC 单机用量约为 10-15 片,不足 iPhone XS 中 FPC 用量的 1/2。我们预计随着智能手机功能创新,安卓系手机中 FPC 的用量和价值量有望进一步提 升,复制苹果手机中 FPC 用量和价值量的成长路径。

车电子化提升带来车用 FPC 需求上涨

消费者对汽车舒适程度和安全度的要求越 来越高,随着自动驾驶的兴起,人们对连通性、信息娱乐的需求凸显,汽车电子的 成本占到整车成本比例逐渐升高。

据 Prismark 统计,2009 年车用 PCB 产品产值约为 15 亿美元,占整体 PCB 产值的 3.7%,至 2017 年占比显著提升到 8.8%,达 52 亿美 元。从增速来看,车用 PCB 行业在 2017-2022 年预计复合增速达 4.1%,高于行业平 均的 3.2%。PCB 在汽车电子中应用广泛,主要应用在动力控制系统、安全控制系统、 车身电子系统、娱乐通讯。

根据 NTI 的数据,不同车型的 PCB 用量和价值量差别很 大,中低端车型的单车 PCB 价值量约为 30-70 美金,豪华车的 PCB 单车价值量高达 100-150 美金。此外,单车 PCB 价值量由 2013 年的 16-24 美金增长到了 2016 年的 62 美金,CAGR 高达 45.81%。车用 FPC 需求占车用 PCB 需求约为 15%。目前车用 FPC 主要应用在 LED 车灯、变速箱、BMS、车载显示屏、信息娱乐系统等。

新能源汽车强调智能制造,核心诉求是续航里程,FPC 取代线束可以减重,从而实现在相 同电池容量下增加续航里程。

前五的厂商中有三家都是日本厂商,分别是 旗胜、藤仓和住友电工。2017 年,鹏鼎 FPC 营收超过旗胜,成为全球最大的 FPC 厂商,目前市占率约为 25%。日系 FPC 厂商盈利能力差,无扩产动力,疫情加速 日系 FPC 厂商衰落。这主要是由于日本厂商的投资决策效率低,难以跟上消费电 子的迭代速度。近年来,日本 FPC 产值和产量均出现了较大幅度的下滑,市场萎缩 较为严重。2020 年以来,日系 FPC 厂商在东南亚的工厂受到疫情影响开工率低, 日本 FPC 产值和产量急剧下滑。

成本优势+上下游产业链完善持续推动了产能向大陆 的转移,我国 FPC 厂商积极扩产应对。相较于发达地区较高的环保支出及人力成本, 大陆较宽松的环保政策和更加低廉的劳动力价格可以为厂商提供成本优势;近年来 我国 PCB/FPC 上下游产业链逐渐完善,上游 PCB/FPC 生产过程中所需的原材料供应 链已经形成,下游消费电子、汽车电子等市场发展迅猛,并且伴随着疫情的冲击, FPC 产能向我国转移的进程呈现加速趋势,建议关注 FPC 产业链。